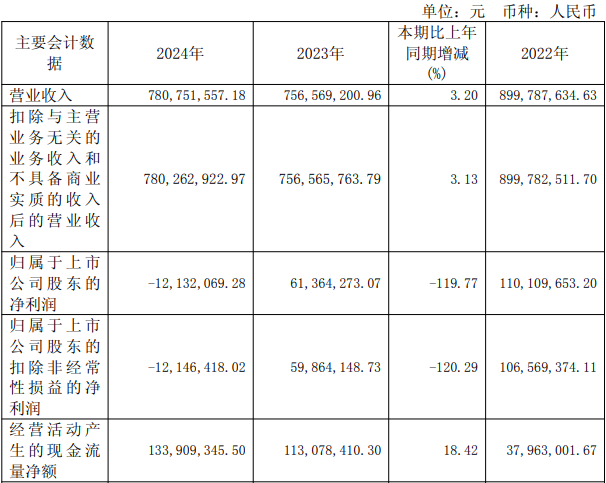

中国经济网北京5月26日讯 鼎际得(603255.SH)2024年年度报告显示,2024年,公司实现7.81亿元,同比增长3.20%;归属于上市公司股东的净利润-1213.21万元,同比减少119.77%;归属于上市公司股东的扣除非经常性损益的净利润-1214.64万元,同比减少120.29%;经营活动产生的现金流量净额1.34亿元,同比增长18.42%。

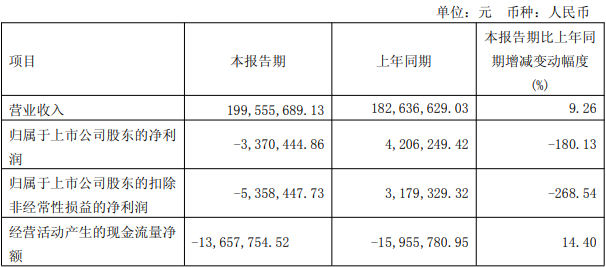

2025年第一季度报告显示,今年首季,公司实现营业收入2.00亿元,同比增长9.26%;归属于上市公司股东的净利润-337.04万元,同比减少180.13%;归属于上市公司股东的扣除非经常性损益的净利润-535.84万元,同比减少268.54%;经营活动产生的现金流量净额-1365.78万元,上年同期为-1595.58万元。

鼎际得2022年8月18日在上交所主板上市,发行数量为3,336.6667万股,全部为新股,无老股转让,发行价格为21.88元/股,保荐机构(主承销商)为海通证券股份有限公司(现名“国泰海通证券股份有限公司”),保荐代表人为丁尚杰、陈邦羽。

鼎际得首次发行募集资金总额为73,006.27万元,募集资金净额为65,690.27万元。鼎际得2022年7月18日披露的招股书显示,公司募集资金计划用于“年产15000吨烷基酚、15000吨抗氧剂项目”、“年产125吨聚烯烃催化剂装置新建项目”、“年产300吨聚烯烃催化剂、13000吨改性剂、7000吨预混剂、6500吨抗氧剂项目”、“补充流动资金项目”。

鼎际得首次发行费用(不含增值税)合计为7,315.993812万元,其中,海通证券股份有限公司获得保荐及承销费用5,045.407381万元。

2024年4月24日,鼎际得召开第二届董事会第二十八次会议,审议通过了《关于提请股东大会授权董事会办理以简易程序向特定对象发行股票的议案》,公司拟提请股东大会授权董事会在不影响公司主营业务及保证公司财务安全的前提下,择机办理向特定对象发行融资总额不超过人民币3亿元且不超过最近一年末净资产20%的股票事宜,公司拟将募集资金用于公司主营业务相关项目。

2024年5月16日,鼎际得2023年年度股东大会审议通过了《关于提请股东大会授权董事会办理以简易程序向特定对象发行股票的议案》。鼎际得在公告中表示,经2023年年度股东大会授权上述事宜后,公司董事会将根据公司实际融资需求及市场情况,在授权期限内决定本次发行的具体方案和时间,且须报请上海证券交易所审核并经中国证监会同意注册后方可实施,存在不确定性。

2023年12月19日,鼎际得发布《向不特定对象发行可转换公司债券预案》显示,本次发行证券的种类为可转换为公司A股股票的可转换公司债券,可转债及未来转换的A股股票将在上海证券交易所上市。本次发行的募集资金总额不超过人民币75,000.00万元(含本数),扣除发行费用后将用于辽宁鼎际得石化高端新材料项目。

本次发行的可转换公司债券每张面值为人民币100元,按面值发行,期限为自发行之日起六年。